亡くなった人(被相続人)が所有していた不動産等の財産や権利を配偶者や子どもが受け継ぐことを「相続」といい、1つの財産や権利について複数人で所有することを「共有」といいます。また、その共有物に対する所有権の割合が「持分」です。

今回は、不動産を相続した場合に発生する「持分」について、不動産登記簿謄本のサンプルや図などを用いて分かりやすく解説します。

不動産登記簿謄本に記載されている「持分」とは?

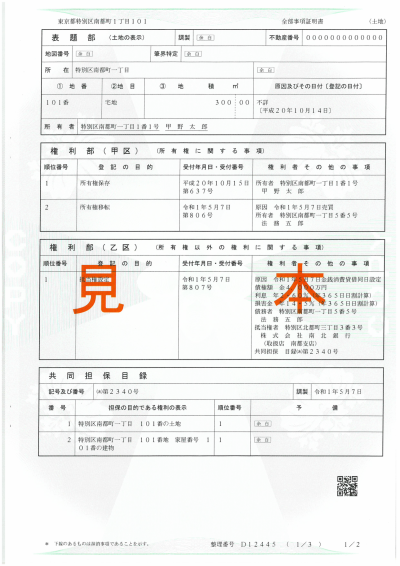

不動産登記簿謄本とは、1つの不動産に対する情報を記録した公的書類です。例えば、その不動産の所在地や所有者、その不動産に設定されている権利が記載されています。

不動産登記簿謄本は「表題部」「権利部(甲区)」「権利部(乙区)」という3つの記録事項で構成されています。法務省が掲載しているサンプルを見ていきましょう。

(1) 表題部の記録事項

土地・・・所在,地番,地目(土地の現況),地積(土地の面積)など

建物・・・所在,地番,家屋番号,種類,構造,床面積など (表題部にする登記を「表示に関する登記」といいます。)

マンションなどの区分建物については,その建物の敷地に関する権利(敷地権)が記録される場合があります。この敷地権についての権利関係は,区分建物の甲区,乙区の登記によって公示されます。

(2) 権利部(甲区)の記録事項 所有者に関する事項が記録されています。その所有者は誰で,いつ,どんな原因(売買,相続など)で所有権を取得したかが分かります(所有権移転登記,所有権に関する仮登記,差押え,仮処分など)。

(3) 権利部(乙区)の記録事項 抵当権など所有権以外の権利に関する事項が記録されています(抵当権設定,地上権設定,地役権設定など)。

引用元: 法務省|不動産登記のABC

相続により「持分」が発生した場合、不動産登記簿謄本には、土地の場合も建物の場合も、権利部(甲区)(所有権に関する事項)に記載されます。

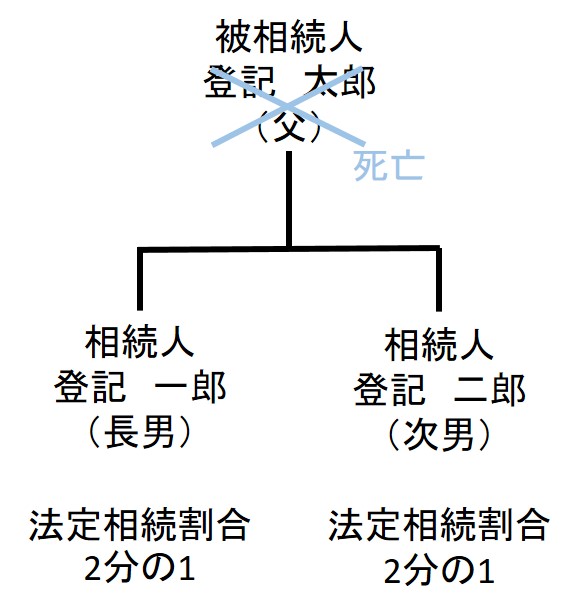

例えば、父:登記太郎が死亡し、息子2人(登記一郎および登記二郎)が父:登記太郎の所有していた不動産を相続したとします(図1参照、父:被相続人、息子2人:相続人)。

【図1】

(図1:筆者作成)

【図2】

| 権利部(甲区)(所有権に関する事項) | |||

|---|---|---|---|

| 順位番号 | 登記の目的 | 受付年月日・受付番号 | 権利者その他の事項 |

| 1 | 所有権保存 |

平成●年●月●日 第●●●●号 |

所有者 東京都●●市●●●●番●号 登記 太郎 |

| 2 | 登記太郎持分全部移転 |

令和■年■月■日 第■■■■号 |

原因 令和▲年▲月▲日相続 共有者 神奈川県●●市●●●●番●号 持分2分の1 登記 一郎 埼玉県●●市●●●●番●号 持分2分の1 登記 二郎 |

(図2:筆者作成)

この場合、所有者:登記太郎(順位番号1)から、相続により登記一郎(持分2分の1)と登記二郎(持分2分の1)に所有権が移転します(図2)。

つまり、登記一郎と登記二郎の2人が当該不動産の所有者となり、2人で「共有」しているということです。共有の場合は各人に持分があり、その持分をそれぞれ登記します。

「持分」が生じるケース

不動産の持分が生じるケースは、代表的な例として以下の3つが挙げられます。

ケース1.相続によって兄弟(姉妹)で共有する場合

親から相続した不動産を兄弟(姉妹)で共有する場合、「持分」が発生します。

例えば、遺産分割協議で結論が出ないとき、相続人同士の争いを避けたいときなどは、法定相続に従い、法定相続割合に応じた相続人それぞれに持分が発生します。図1のように、息子2人で共有する場合の法定相続割合はそれぞれ2分の1です。

ケース2.マイホーム購入によって夫婦で共有する場合

夫婦でペアローンを組んでマイホームを購入した場合、「持分」が発生します。このとき、持分割合は出資した金額によって(比例して)決まります。

例えば、マイホームを6,000万円で購入(夫の出資額:4,000万円、妻の出資額:2,000万円)した場合で考えてみましょう。持分割合は出資額で決まるため、「持分」は夫が2/3(4,000万円/6,000万円)、妻が1/3(2,000万円/6,000万円)となります。

ケース3.不動産が接道する私道を隣地所有者で共有する場合

所有する不動産の前面道路が私道のとき、その私道に隣接する不動産の所有者全員で共有する場合があります。

私道の所有形態は主に「共有」と「分筆」の2種類があり、「共有」の場合、私道全体の面積に対して「〇分の〇」というように所有権を持分で登記します。

例えば、その私道に5つの敷地が接している場合、5人の所有者はそれぞれ5分の1ずつ「持分」を登記することが一般的です。

参照: 法務省|共有私道の保存・管理等に関する事例研究会 最終とりまとめ概要(ケーススタディ)

登記簿における共有持分のメリットとは?

相続する財産を平等に分割できる

法定相続分に従い、共有持分を設定することで、平等に相続する財産を分割することができます。法定相続分に従うことで、遺産分割協議がスムーズに進み、相続人同士での争いをすることなく相続の手続きを終えることが可能です。

相続人からの理解を得られやすい

相続した不動産を共有持分とすることで、相続人からの理解を得られやすくなります。不動産などの遺産を相続する際、遺産分割協議が難航するケースがあります。また、相続する遺産が不動産だけの場合、「相続人のうち一人だけが単独で取得すること」は他の相続人から不満が出る原因になるでしょう。

このようなトラブルを防ぎ、遺産分割協議をスムーズに進めるためには、相続人各自の共有持分とすることが得策といえます。

節税となる可能性がある

相続した不動産に共有持分を設定することで節税となる可能性があります。一般的にはマイホーム特例と呼ばれる特別控除制度のことで、マイホーム売却時に得た譲渡所得について最大3,000万円までの譲渡所得税が控除されます。

参照: 国税庁|No.3302 マイホームを売ったときの特例

登記簿における共有持分のデメリットとは?

共有者全員の承諾がなければ不動産の処分ができない

不動産の売却などの処分を行う場合、共有者全員の同意がなければ処分行為はできません。不動産売却にともなう、すべての手続きにおいて共有者全員の同意が必要になるため、例えば共有者が遠方に住んでいる場合など、書類上のやり取りに手間と時間がかかる場合があります。(この場合の不動産の処分とは、1つの不動産を処分(売却)する場合を指しており、共有持分権だけを売却や譲渡する場合は、その共有持分者が単独で処分することができます。)